W 2019 roku Polska może znaleźć się już na 4 miejscu w UE pod względem rocznych przyrostów nowych mocy fotowoltaicznych

Instytut Energetyki Odnawialnej opublikował siódmą już edycję raportu „Rynek Fotowoltaiki w Polsce‘2019”. Raport stanowi kompletne podsumowanie stanu i trendów na rynku fotowoltaiki (PV) w Polsce. Co roku raport powstaje we współpracy z firmami z branży jako efekt szczegółowego badania rynku. Patronat honorowy nad raportem objęły instytucje: Ministerstwo Przedsiębiorczości i Technologii, Narodowe Centrum Badań i Rozwoju, Polska Agencja Inwestycji i Handlu S.A., Związek Banków Polskich. Partnerem głównym jest Bruk-Bet Solar, partnerami są : Corab, Columbus Energy i EDP Renewables.

Premiera raportu odbyła się w Centrum Prasowym PAP w dniu 18 czerwca br. z udziałem pani Jadwigi Emilewicz, Minister Przedsiębiorczości i Technologii.

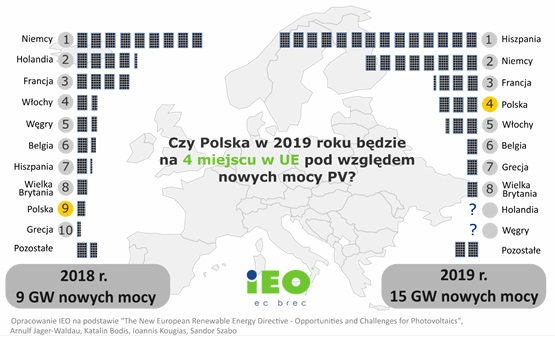

Sektor fotowoltaiki jest jednym z najszybciej rozwijających się sektorów OZE w Polsce i na świecie. Rynek fotowoltaiczny w Polsce ma olbrzymi, ale dotąd wysoce niewykorzystany potencjał rozwoju. Łączna moc zainstalowana w źródłach fotowoltaicznych na koniec 2018 roku wynosiła ok. 500 MW, a już w maju 2019 r. przekroczyła 700 MW. Przyrost nowych instalacji PV jest dynamiczny. Wzrośnie znacząco do końca czerwca, kiedy to zakończy się czas na realizację inwestycji fotowoltaicznych z II aukcji OZE. W 2018 roku Polska zaczęła się w końcu wyróżniać się na tle pozostałych krajów UE i z rocznym przyrostem 235 MW –znalazła się już na 9 miejscu. Biorąc pod uwagę aktualne i realne inwestycje w toku oraz trendy, w 2019 roku Polska może znaleźć się już na 4 miejscu w UE pod względem rocznych przyrostów nowych mocy fotowoltaicznych. Autorzy raportu oceniają, że w całym 2019 roku przybędzie nawet 1 GW nowych instalacji PV, a moc skumulowana instalacji fotowoltaicznych w Polsce na koniec roku wyniesie 1,5 GW.

Mikroinstalacje oraz małe instalacje fotowoltaiczne

Moc mikroinstalacji fotowoltaicznych wynosi (stan na luty 2019r.) ok. 350 MW. Znaczna część mikroinstalacji fotowoltaicznych (ok. 75% mocy) to instalacje o mocach do 50 kW (w praktyce do 10 kW) realizowane przez prosumentów indywidualnych (rozumianych zgodnie z definicją z ustawy o OZE), czyli w praktyce inwestycje gospodarstw domowych. Pozostałe to mikroinstalacje w samorządach i przedsiębiorstwach o mocach 10-50 kW (tzw. prosument biznesowy wg definicji IEO).

Rozwój rynku małych instalacji PV o mocach do 500 kW realizowanych zazwyczaj na zasadach w pełni komercyjnych (rozwiązanie dla firm korzystniejsze od tzw. opustów, z których korzystają gospodarstwa domowe) w przemyśle i usługach jest związany przede wszystkim ze wzrostem cen energii elektrycznej i taryf, korzystnym profilem produkcji energii w instalacjach PV w relacji do profilu zapotrzebowania na energię oraz w relacji do profilu cen energii elektrycznej. Dobrze dobrane pod względem mocy i profilu odbiorcy, instalacje PV są w takiej sytuacji racjonalną ekonomicznie inwestycją.

Mikroinstalacje domowe wymagały do tej pory wsparcia dotacyjnego. W ramach Regionalnych Programów Operacyjnych na lata 2014-2020 do dnia 4 kwietnia 2019 r. kwota dofinansowania do projektów energetyki słonecznej (instalacje PV i kolektory słoneczne) przekroczyła 4 mld zł przy wkładzie finansów unijnych 2,5 mld zł. Szacuje się, że w ramach dotychczas zakontraktowanych projektów we wszystkich RPO powstało lub powstanie łącznie ok. 280 MW instalacji fotowoltaicznych (znaczna cześć tych instalacji już została wybudowana, jednak część czeka jeszcze na realizację). W br. prosumentów zaczynają wspierać efekty nowych inicjatyw Ministerstwa Przedsiębiorczości i Technologii, w tym ulgi w podatku PiT i korzystne programy kredytowe. Są też zapowiedzi dalszych zmian podatkowych (obniżona stawka VAT dla mikroinstalacji budowlanych na gruncie lub na dachach budynków inwentarskich i ulgi w podatkach od nieruchomości), które, wraz z nieuniknionym wzrostem cen energii w 2020 roku, mogą skompensować na rynku mikroinstalacji skutki wyczerpywania się dotacji unijnych w latach 2020-2021 i mogą zapewnić ciągłość rozwoju mikroinstalacji w gospodarstwach domowych.

Farmy słoneczne „aukcyjne”

Dotychczas odbyły się 3 aukcje OZE (w 2016r, 2017r. i 2018r.), w których mogły startować nowe instalacje PV, w ramach których wygrały łącznie 990 projekty o łącznej mocy prawie 0,9 GW. Planowana moc instalacji PV w tegorocznej aukcji wyniesie 750 MW. Raport „Rynek Fotowoltaiki w Polsce’2019” bazuje na rzeczywistych danych z ankiet od inwestorów i dostawców technologii PV, w tym uczestników systemu aukcyjnego. Ankiety potwierdzają spadające koszty budowy farm PV o wielkości ok. 1 MW. Z aukcji na aukcję spadały koszty budowy farm fotowoltaicznych. Koszt przygotowania projektu, wybudowania i przyłączenia do sieci 1 MW farmy spadł z 3,8 mln zł w 2016 roku do nawet 2,8 mln zł w 2018 roku. Biorąc pod uwagę koszt inwestycji fotowoltaicznych w poszczególnych latach oraz dotychczas przeprowadzone aukcje oraz planowane do zakontraktowania moce w aukcji 2019, efektem systemu aukcyjnego (trzech aukcji już przeprowadzonych oraz aukcji planowanej na 2019 rok)może być blisko 5 mld zł inwestycji w farmy fotowoltaiczne, z czego ponad 2 mld w aukcji, która planowana jest na IV kw. 2019 r. (zwycięzcy aukcji od jej rozstrzygnięcia będą mieli dwa lata na realizację inwestycji)

Opłacalność inwestycji w aukcyjnym systemie wsparcia zależy od wielu czynników, natomiast za te najbardziej wpływające na ekonomikę inwestycji można uznać wysokość nakładów inwestycyjnych, cenę sprzedaży energii (cenę z jaką dany projekt wygrał aukcję) oraz jakość technologii i projektu (produktywność). Zdyskontowany okres zwrotu z takiej inwestycji może wynosić ok. 10 lat (przy obecnie najniższych nakładach inwestycyjnych – 2,5 mln zł/MW oraz przy najwyższej możliwej, bliskiej referencyjnej, cenie z wygranej aukcji), co pozwala na spłatę kredytu kilka lat przed zakończeniem poaukcyjnego kontraktu różnicowego na sprzedaż energii i na ok. 10 lat przed upływem żywotności urządzeń.

Prognozy dla sektora

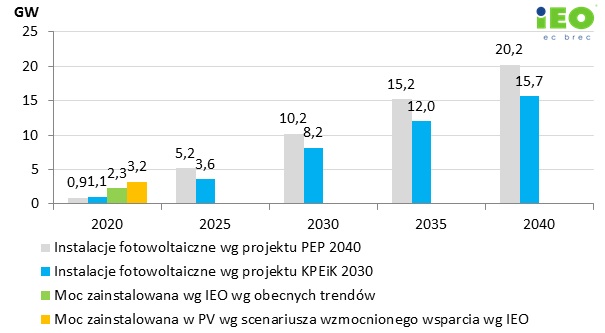

Niedawno opublikowane projekty Polityki Energetycznej Polski do 2040 r. (PEP 2040) oraz Krajowego planu na rzecz energii i klimatu do 2030 r. (KPEiK 2030) zakładają wzrost mocy zainstalowanej w źródłach fotowoltaicznych w 2020 r. Najbardziej optymistyczny scenariusz rozwoju sektora PV zakłada projekt PEP 2040 – łączna moc instalacji PV ma wynieść ponad 20,2 GW w 2040 r., (projekt KPEiK 2030 zakłada budowę 15,7 GW instalacji PV w 2040 r.). Według tych założeń (PEP) w 2040 r. fotowoltaika będzie stanowić około 25% mocy zainstalowanej.

Już w 2019 roku wartość rynku inwestycji PV przekroczy 3,5 mld zł, a łączne obroty z wartością energii wytworzonej w 2019 roku przekroczą 4 mld zł. Rynek fotowoltaiczny stanie się głównym obszarem inwestycji w energetyce odnawialnej. W dalszym ciągu największy wkład w obroty branży wnoszą prosumenci, wspierani dotacjami RPO. Szybko jednak rośnie rola autoproducentów i farm fotowoltaicznych sprzedających energię na zasadach rynkowych. Wraz z komercjalizacją branży PV, niezwykle ważna rola w rozwoju sektora przypada bankom inwestycyjnym, ale także bankom działającym w segmencie detalicznym (prosumenci).

Podsumowując, z dużym prawdopodobieństwem można przyjąć, że warunki realizacji inwestycji w OZE, w tym w sektorze PV ulegną dalszej poprawie, a najbliższe lata 2019-2021 wydają się niezwykle atrakcyjne dla inwestorów i dostawców rozwiązań na rynku PV w Polsce. Już w 2019r. technologia PV stanie się liderem na krajowym rynku inwestycji w energetyce, a Polska stanie się jednym z wiodących rynków fotowoltaiki w UE.